Lãi suất huy động đang có dấu hiệu “hạ nhiệt”

Trong bối cảnh tín dụng đầu năm đang chịu áp lực lãi vay nên nhà ngân hàng bắt đầu tính toán giảm lãi suất đầu ra để kích cầu vốn.

Sau công bố của một số ngân hàng thương mại về việc giảm lãi suất huy động trong cuộc họp về tín dụng cho thị trường bất động sản diễn ra tại Ngân hàng Nhà nước mới đây, động thái giảm lãi suất huy động đã bắt đầu hiện hữu.

Tổng Giám đốc Vietcombank Nguyễn Thanh Tùng cho biết, các ngân hàng thương mại đã nhóm họp và cùng đồng thuận sẽ hạ lãi suất huy động, từ đó có cơ sở để giảm lãi suất cho vay đối với doanh nghiệp.

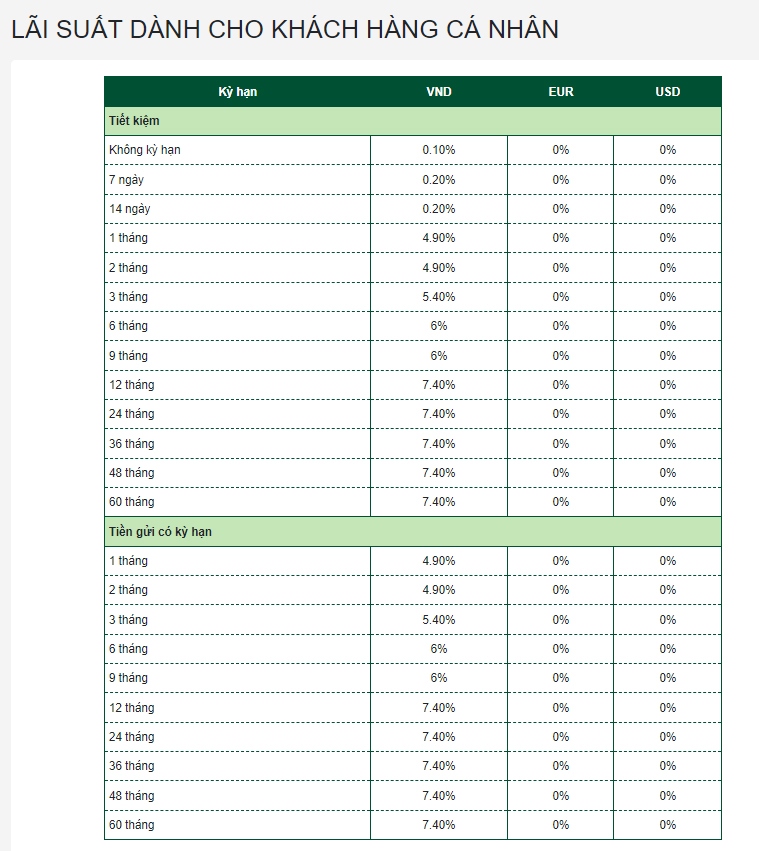

Các “ông lớn” ngân hàng như Agribank, Vietcombank, VietinBank và BIDV đều đang công bố trên website và tại quầy mức lãi suất 7,4%/năm cho tiền gửi kỳ hạn 12 tháng. Mức lãi suất này được các ngân hàng duy trì suốt nhiều tháng qua. Trong khi đó, biểu lãi suất tiền gửi tiết kiệm ở các ngân hàng thương mại cổ phần hiện đang ở mức 9,5%/năm.

Lãi suất sẽ “hạ nhiệt” từ quý II?

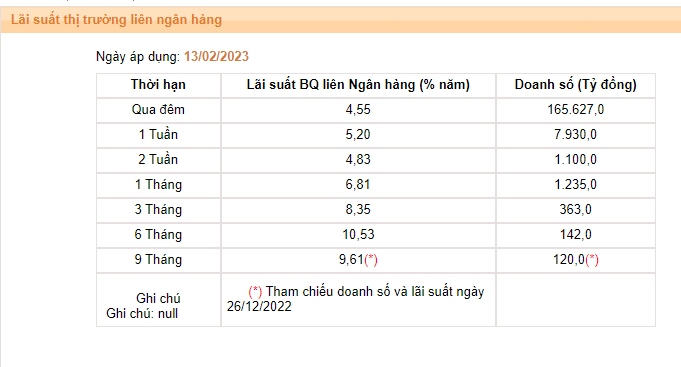

Theo Báo cáo cập nhật vĩ mô của VNDIRECT, lãi suất huy động gần như đi ngang trong tháng 1/2023. Tính đến cuối tháng 1/2023, lãi suất tiền gửi kỳ hạn 12 tháng của các ngân hàng tư nhân và ngân hàng quốc doanh lần lượt là 7,4% và 8,2%.

Các chuyên gia của VNDirect dự báo lãi suất huy động sẽ đạt đỉnh trong quý I/2023 và đảo chiều, giảm dần kể từ quý II/2023 dựa vào dự báo đỉnh chu kỳ tăng lãi suất của Ngân hàng Dự trữ liên bang Mỹ (FED) ở 5,25% vào cuối tháng 5, khi đó, áp lực lên tỷ giá có thể hạ nhiệt đáng kể trong nửa sau của năm 2023.

Cùng với đó, Ngân hàng Nhà nước dự báo giữ nguyên lãi suất điều hành trong năm và tích cực hỗ trợ thanh khoản thị trường thông qua các kênh thị trường mở, mua dự trữ ngoại hối…

Nhu cầu tín dụng cũng được dự báo chậm lại do nhiều doanh nghiệp có thể hoãn mở rộng sản xuất kinh doanh vì lo ngại tiêu dùng suy yếu. Ngoài ra, thị trường bất động sản ảm đạm sẽ ảnh hưởng đến tăng trưởng tín dụng.

NHNN nỗ lực hạ lãi suất cho vay nhằm thúc đẩy tăng trưởng kinh tế. Các ngân hàng có lãi suất cho vay thấp hơn sẽ được cấp hạn mức tín dụng cao hơn các ngân hàng khác.

Lãi suất huy động bình quân kỳ hạn 12 tháng được dự báo giảm xuống 7,5%/năm vào cuối năm 2023, thấp hơn mức dự báo trước đó là 8,0-8,5%/năm.

Yếu tố nào ảnh hưởng đến lãi suất?

Theo nhận định của PGS.TS Phạm Thế Anh - giảng viên cao cấp về Kinh tế Vĩ mô tại Đại học Kinh tế Quốc dân, không còn quá nhiều áp lực lên lãi suất bởi cơ quan điều hành có thể sẽ hạ lãi suất điều hành.

PGS.TS Phạm Thế Anh cho rằng, bên cạnh vấn đề lạm phát, hành động của các ngân hàng trung ương lớn trên thế giới cũng sẽ là một yếu tố có thể ảnh hưởng đến lãi suất trong nước.

Hiện lạm phát Mỹ cũng đã tạo đỉnh. Lãi suất điều hành của của quốc gia cũng đã lên đến 4,75%, tương đối cao trong nhiều năm trở lại đây. Đến khoảng tháng 5, lạm phát Mỹ có thể chỉ còn khoảng 3,5% và khả năng Cục Dự trữ Liên bang Mỹ (FED) tiếp tục tăng lãi suất là rất thấp.

Trong trường hợp xấu, FED có thể tăng lãi suất một lần nữa vào tháng 3 mức tăng sẽ vào khoảng 0,25%. Đến kỳ họp tháng 5, cơ quan này có thể dừng việc tăng lãi suất. Do đó, các sức ép làm lãi suất Việt Nam có thể tăng tiếp bao gồm lạm phát cũng như áp lực từ lãi suất bên ngoài còn rất ít. Lãi suất Việt Nam hiện nay đã ở mức đỉnh và đang trên đà đi xuống.

"Việc lãi suất giảm nhanh hay chậm chủ yếu phụ thuộc vào quan điểm của nhà điều hành. Nếu thận trọng, các cơ quan này có thể quan sát và chờ đợi tín hiệu rõ ràng hơn về lạm phát và dấu hiệu về việc dừng đà tăng lãi suất từ FED (có thể vào tháng 5/20230). Sau đó, nhà điều hành có thể hạ lãi suất. Nếu lạc quan, các cơ quan này có thể làm điều đó sớm hơn", PGS.TS Phạm Thế Anh nhận định.

Chuyên gia này cũng cho rằng, lãi suất thực của Việt Nam hiện nay vẫn đang cao hơn nhiều so với các nước trên thế giới. Đây là một điểm ủng hộ cho khả năng có thể hạ lãi suất để hỗ trợ cho nền kinh tế.

Tại Nghị quyết số 10/NQ-CP ngày 3/2/2023 phiên họp Chính phủ thường kỳ tháng 01/2023 trực tuyến với địa phương, Chính phủ yêu cầu Ngân hàng Nhà nước khẩn trương trình trong tháng 02/2023 để tháo gỡ kịp thời các vướng mắc, thúc đẩy giải ngân gói hỗ trợ lãi suất 2% qua hệ thống các ngân hàng thương mại. Đồng thời phối hợp với các cơ quan liên quan rà soát, đề xuất cấp có thẩm quyền cho điều chuyển phần dự toán không sử dụng hết sang các nhiệm vụ chi hoặc hình thức hỗ trợ phù hợp khác.

Nghị quyết giao Ngân hàng Nhà nước chủ trì, phối hợp với các cơ quan, địa phương điều hành chính sách tiền tệ chắc chắn, chủ động, linh hoạt, kịp thời, hiệu quả. Khuyến khích các tổ chức tín dụng tiết giảm chi phí để ổn định mặt bằng lãi suất, phấn đấu giảm lãi suất cho vay; bảo đảm thanh khoản và an toàn hệ thống các tổ chức tín dụng./.

Trần Ngọc/VOV.VN

(Nguồn VOV.VN)

Tối thiểu 10 chữ Tiếng việt có dấu Không chứa liên kết

Gửi bình luận